一人親方のインボイス制度の対策まとめ!仕組みや経過措置まで紹介

令和5年10月よりインボイス制度が開始されました。インボイス制度は今までの税金の認識が大きく変わる制度になります。個人事業主や法人にとって今後切り離せない制度となり、一人親方にも大きく影響する制度です。

場合によっては、一人親方が仕事を受注していくうえで不利になる恐れもあるので、しっかり理解しておきましょう。

この記事では、インボイス制度の内容とインボイス制度が一人親方にどのような影響をおよぼすのか、またインボイスの登録事業者になるべきか、あるいは免税事業者のままでいたほうがいいのか判断に迷われている一人親方も多いでしょう。

この記事ではインボイス制度が開始され、一人親方としてどのように対応すべきかを詳しく解説致します。

目次[非表示]

- 1.一人親方のインボイス制度開始に伴う実態調査

- 2.一人親方も深く関係するインボイス制度とは?

- 2.1.【 確認】消費税の仕組み

- 2.2.インボイス制度とは?制度の概要

- 2.3.適格請求書発行事業者の登録手順

- 2.4.インボイスで導入される適格請求書の概要と要件

- 3.インボイス制度の導入による一人親方への影響

- 3.1.免税事業者のままでいた場合

- 3.1.1.現在の仕事が減る可能性がある

- 3.1.2.新規取引の開拓が難しくなる

- 3.1.3.免税事業者である一人親方がインボイス導入時に検討すべきこと

- 3.1.4.適格請求書発行事業者になるか検討する

- 3.2.課税事業者になった場合

- 3.2.1.消費税の納税により収入が減る

- 3.2.2.会計処理の負担が増える

- 3.3.偽装一人親方とインボイス制度の関係

- 4.一人親方は課税事業者になるべき?

- 4.1.免税事業者のままでいるべき人の特徴

- 4.2.課税事業者になるべき人の特徴

- 5.一人親方のインボイス対策の進め方

- 5.1.適格請求書の書き方を理解する

- 5.2.簡易課税制度導入を検討する

- 5.3.働き方を見直す

- 6.インボイス制度は経費計算にも影響する

- 6.1.免税事業者からの仕入れによる控除措置

- 6.2.インボイス制度開始後の経過措置とは?

- 7.まとめ

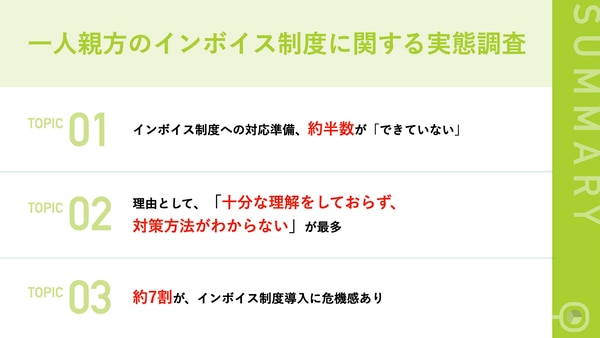

一人親方のインボイス制度開始に伴う実態調査

労災センター共済会では、インボイス制度開始に伴い建設業の一人親方の皆様に対してアンケートを実施いたしました。インボイス制度自体まだ始まったばかりということもありますが、約半数の一人親方がインボイス制度への対応ができていないという結果でした。理由としては約4割の方がインボイス自体の理解が進んでおらず、どう対応していいのかが分からず、それがかえって危機感という形になっているようです。

一人親方のインボイス制度に関する調査の詳細はこちらをご確認ください。

一人親方も深く関係するインボイス制度とは?

令和5年10月よりインボイス制度が始まります。建設業の一人親方にとって、事業を行う上で少なからず影響がある制度です。インボイス制度を理解するうえで消費税の理解が不可欠です。そのため、最初に消費税の仕組みを解説した後でインボイス制度の概要を解説いたします。

【 確認】消費税の仕組み

消費税とは商品などの販売やサービス等の提供に対し、消費者に公平に課せられる税金です。消費税は消費者が負担し、事業者が納税をする仕組みを取っています。事業者には消費税を納税する義務があるため、消費税相当額を商品やサービスの代金の一部として価格に織り込み、最終的には消費者が負担するとされております。

例えば、コンビニで物を購入するとき、消費者は商品の代金の一部として消費税を払いますが、コンビニは消費者から受け取った消費税を国や地方自治体に納税します。

このように消費税の実質負担者は消費者であり、納税義務者は事業者ということになります。このように負担者と義務者が異なる税を間接税と言います。

事業者は消費者から受け取った消費税をそのまま納税するわけではありません。二重課税にならないように「課税売上に係る消費税額」から「課税仕入れ等に係る消費税額」を差し引いて納税額を求めます。

例えば、消費者が代金110,000円(内、消費税相当額10,000円)のテレビを購入したケースを考えてみます

- テレビの製造メーカーはテレビを55,000円(内、消費税相当額5,000円)で卸売業者に販売

- 卸売業者はテレビを77,000円(内、消費税相当額7,000円)で小売業者に販売

- 小売業者はテレビを110,000円(内、消費税相当額10,000円)で消費者に販売

小売業者は消費者から消費税10,000円を受け取っていますが、卸売業者に消費税7,000円を支払っていますので、小売業者が納税する消費税は10,000円-7,000円=3,000円ということになります。この仕入れの際に差し引く控除を仕入税額控除と言います。

引用:消費税のしくみ|国税庁

ただし、課税売上高が1,000万円以下の場合は免税事業者として、消費税の納付義務が免除されます。もし免税事業者が消費税を受け取っていた場合でも、消費税を納める必要はありません。免税事業者に対して、課税売上高が1,000円超の事業者を課税事業者と言い、消費税の納税義務があります。

これが消費税仕組みです。しかし、インボイス制度が始まると、仕入税額控除を行うためには適格請求書発行事業者としての登録が必要になります。インボイスにより課税事業者及び免税事業者にどのような影響があるのか見ていきます。

インボイス制度とは?制度の概要

インボイス制度とは消費税の仕入税額控除の仕組みで、正式には適格請求書等保存方式と言います。

インボイス制度が導入されると何が変わるのか?前節で説明したようにインボイス制度が導入される前は、商品やサービスを提供した事業者は相手が課税事業者あるいは免税事業者関係なく仕入税額控除が可能でした。

しかし、インボイス制度が導入されると、仕入税額控除の適用を受けるには一定の要件を満たした適格請求書(インボイス)を売手が買手に発行する必要があります。インボイスを発行するには適格請求書発行事業者として登録しなければなりません。登録申請ができるのは課税事業者です。免税事業者は登録できません。

なお、適格請求書発行事業者としての登録を受けずに免税事業者のまま、今まで通り事業収入を受け取る際についてくる消費税も利益にすることが可能ですが、その場合、買った方にとっては課税事業者として仕入税額控除を受けられなくなり消費税分を自身で負担しなければいけません。

例えば、前節の図解の卸売業者は製造業者から55,000円(内、消費税5,000円)の製品を仕入れ、77,000円(内、消費税7,000円)で小売業者に販売しました。この取引だけを考えると77,000円-55,000円=22,000円(内、消費税2,000円)となり、消費税としては2,000円が納付額です。しかし、仮に製造業者が免税事業者だった場合、77,000円-50,000円=27,000円(内、消費税7,000円)となり、納付する消費税が増えることになります。

適格請求書発行事業者の登録手順

適格請求書発行事業者の登録申請は、管轄の税務署に適格請求書発行事業者の登録申請書を提出します。郵送の場合は管轄のインボイス登録センターに郵送します。登録完了までに1ヵ月以上要します。なお、個人事業主の場合は添付書類として本人確認書類が必要となりますので注意しましょう。

当労苦に関しての詳細は下記のリンク先をご参照ください。

審査が終わると登録番号などの登録通知書が送付されます。登録通知書は原則として再発行されませんので、大切に保管してください。

また、インボイス発行事業者の情報は、「国税庁適格請求書発行事業者公表サイト」において公表されます。

引用:令和5年10月からインボイス制度が開始! 事業者が進めておきたい準備とは?

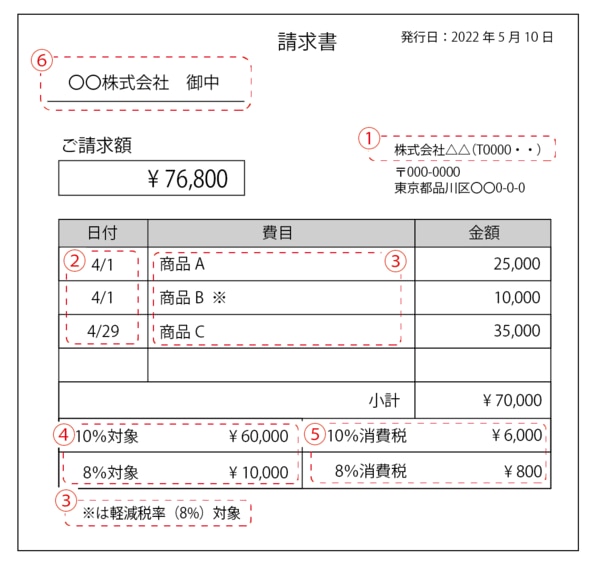

インボイスで導入される適格請求書の概要と要件

インボイス(適格請求書)として扱うためには、従来納品書や請求書などに記載していた内容にプラスして、以下の図解のように新たな項目を追加する必要があります。

<適格請求書に必要な記載項目>

- 発行者の氏名・名称と適格請求書発行事業者の登録番号

- 取引年月日

- 取引内容

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 税率ごとに区分した消費税額等

- 書類を受け取る事業者名

出典:国税庁「適格請求書等保存方式の概要」

インボイス制度は、軽減税率に対応するための制度でもあるため、消費税8%と10%の品目を正確に振り分ける必要があります。

インボイス(適格請求書)には適用税率に合わせた税額を記載し、漏れがないようにしなければいけません。

軽減税率も考慮した納品書などの作成は業務負担がかかります。しかし正確な税率を記載するうえでは重要なので、手を抜かず記載しましょう。なお、建設業の一人親方はその業務の性質上軽減税率の対象外となりますので、消費税率は10%となります。

インボイス制度の導入による一人親方への影響

事業者には、課税事業者と免税事業者の2種類があります。今後、建設業の一人親方に限らず個人事業主は適格請求書発行事業者として課税事業者になるか、あるいは免税事業者のままで事業を続けるか大きな選択をする必要があります。どちらを選択しても今まで通りという訳にはいかず、人によっては大きな影響を受ける可能性があります。

基準期間における課税売上高が1,000万円より多いかどうかが分かれ目となります。個人事業主は前々年の1月1日から12月31日の間で、課税売上高が1,000万円以上で課税事業者とされます。法人は前々年の事業年度で、課税売上高が1,000万円を超える場合に課税事業者となります。

売上高が1,000万円より下の場合は消費税の支払い義務がありません。そのため、税額をそのまま事業収入にできます。

では、次に免税事業者でいた場合と課税事業者となった場合との具体的な概要を解説します。

免税事業者のままでいた場合

免税事業者は、年間の売上が1,000万円以下の事業者を指し、一人親方の多くもこちらに当てはまります。免税事業者は課税対象とならないため、消費税を納税する義務は生じません。取引先から払ってもらった消費税は、そのまま事業収入として得ることができます。

これまでの制度では、課税事業者が支払う消費税も収入にできたため、課税事業者としては不満に思ったことでしょう。しかし、インボイス制度によって売上高が1,000万円以下でも課税事業者とならざるを得ません。

もしインボイス制度が施行されても免税事業者のままの場合、仕事がまったく入らなくなる恐れがあります。

売上高が1,000万円以下の事業者にとっては、消費税の支払いが重くのしかかることでしょう。

上述したようにインボイス制度が導入された後は、免税事業者のままでは適格請求書が発行できません。それにより考えられる一人親方を初めとする個人事業主への影響について解説します。

現在の仕事が減る可能性がある

インボイス制度導入後も一人親方は免税事業者のままだと適格請求書を発行できません。そのため、発注元は免税事業者である一人親方との取引にかかる消費税額分を仕入税額控除ができないため、発注元がその分の税負担をすることになります。

発注元は今までよりも負担額が増えるため、現在の取引の見直しや価格の減額交渉をされる可能性があります。

新規取引の開拓が難しくなる

大半の建設業の一人親方は元請けや下請けから仕事を発注される側です。発注元と一人親方とでは一人親方のほうが立場的に弱いことが多いでしょう。発注元としては免税事業者である一人親方に仕事を発注すると、その取引にかかる消費税額分は仕入税額控除の対象外となります。したがって、発注元である課税事業者にかかる消費税額が増えてしまいます。

そのため、発注元としては仕入税額控除が適用される適格請求書を発行できる一人親方との取引を優先する可能性があり、新規の契約が取りにくいことが考えられます。

仕入税額控除が適用されると8%(軽減税率適用)又は10%の消費税分が控除されます。要するにその分が経費計上できるわけです。そのため、発注元としては同じ取引をするなら当然仕入控除ができる適格請求書発行事業者として登録している一人親方に仕事を発注した方が節税になります。

免税事業者である一人親方がインボイス導入時に検討すべきこと

インボイス制度による影響は発注元によって異なります。主な発注元が免税事業者や簡易課税選択事業者の場合は、適格請求書の発行が不要となるため、免税事業者のままでも大きな影響はないでしょう。

しかし、一人親方は施主から直接仕事を請け負う場合以外は企業からの依頼で仕事をすることが多いでしょう。その場合主な発注先は課税事業者であるケースがほとんどと考えられます。その点を踏まえて、インボイス制度への対応を検討しましょう。

適格請求書発行事業者になるか検討する

一人親方は免税事業者のままでは適格請求書を発行できません。主な発注元が課税事業者の場合、ご自身との取引にかかる消費税額分は仕入税額控除の対象外となり、発注側の税負担額が増えてしまいます。

そのため、発注元としては免税事業者の一人親方への発注を敬遠したり、消費税分の値引きを要求されたりするケースが考えられます。主な発注元が課税事業者の場合は適格請求書発行事業者になることを検討してみましょう。

課税事業者になった場合

今までは年間の売上が1,000万円以上の事業者を課税事業者として取り扱われてきました。そして、課税事業者となると、売上のうちから10%又は8%を消費税として国に納めなければいけませんでした。

しかし、インボイス制度導入後、今まで免税事業者だった一人親方が課税事業者になった場合も同様の取り扱いになります。

具体的には一人親方が免税事業者から課税事業者となった場合に起き得ることとしては、以下の2つが挙げられます。

- 消費税の納税により収入が減る

- 会計処理の負担が増える

上記について詳しく説明致します。

消費税の納税により収入が減る

一人親方が免税事業者から課税事業者になった場合、消費税の納税義務が発生します。今までは消費税は貰っても免除されていましたので、その分がそのまま収益となっていましたが、課税事業者となった場合はその分の収入が減る可能性があります。

政策的な見地から年収1,000万円以下の事業者は消費税の納税を免除とされておりましたが、今後は年収とは関係なく適格請求書発行事業者として課税事業者となった場合は納税義務が生じます。

売上が少ないのに課税事業者になると、少ない売上から消費税を納税しなければなりませんので、収入は減ります。

相対的な収入が減るため、場合によっては減少した消費税分仕事を増やしたり、発注元へ取引内容の見直しを交渉したりする必要が生じるかもしれません。

会計処理の負担が増える

インボイスを発行する課税事業者となることにより、会計処理の負担は増えます。

一人親方は発注先へインボイスに対応した請求書を発行しなければなりません。今までの請求書に適格請求書発行事業者の登録番号、税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率、税率ごとに区分した消費税額等を追加します。

詳しくは「インボイスで導入される適格請求書の概要と要件」を参照ください。

多くの一人親方は一人で事業を行い、会計処理もご自身で行っている方がほとんどでしょう。その結果、会計処理をする時間が増え、本業に支障をきたす可能性もあります。

偽装一人親方とインボイス制度の関係

インボイスが導入される前から建設業の一人親方には偽装請負という問題が指摘され続けておりました。

偽装請負とは本来雇用契約で仕事をする労働者を下記のような理由により、一人親方として請負契約として業務を請け負わせることを言います。

- 社会保険料等の法定福利費を節約するため。

- 労働基準法を初めとして労働法の適用を逃れるため。

雇用関係にある労働者であれば、会社は社会保険料の半分を負担しなければなりません。労災保険料はその全額を負担する義務があります。また、残業した場合は残業代を会社は労働者に支払う必要があります。あるいは、仕事を休む場合には一定の条件の元有給休暇を取得することもできます。雇用契約であれば、本来会社として義務があることを請負契約にすることで一人親方に負わせることができるのです。ただ、それが本当に請負契約であれば問題ありませんが、書面上だけ請負契約で実際の働き方が雇用契約であることが問題として指摘されております。

では、この一人親方の偽装請負の問題とインボイスがどう関連するのか。この点について説明いたします。

- 請負契約とみなされるためには、

- 税務署に開業届を提出している

- 確定申告をしている

- 仕事道具を自前で用意している

- 仕事時間はある程度自由に決めている

などが判断材料としてありますが、この判断材料の一つとして新たに「一人親方が適格請求書発行事業者として登録しているかどうかについて」が加わったと言えます。つまり、登録している一人親方は事業者として独立して事業を営んでいる要素が強くなり、未登録の場合はその要素が弱いと言えます。

一人親方は課税事業者になるべき?

免税事業者である一人親方は、インボイス制度の開始後、免税事業者として事業を続けるのか、あるいは適格請求書発行事業者として登録するのかを決める必要があります。周りの一人親方の様子を見てから登録するかどうかを考えるという方もおられるでしょう。そういう場合に制度開始後も登録は可能となっております。

一人親方として今後も事業を続けていくうえで、どういう方は免税事業者のままでいいのか、あるいは課税事業者になったほうがいいのか判断に迷われる一人親方の方も多いでしょう。参考までに判断基準を整理致します。

免税事業者のままでいるべき人の特徴

一人親方と言っても働き方はさまざまです。仕事を貰う会社が一社のみのその会社専属の一人親方という方もいれば、多くの会社から仕事を受託し、積極的に新規開拓をしている方もいることでしょう。

免税事業者のままでいたほうがメリットのある一人親方として、

- 免税事業者のままでも仕事を発注してくれる発注元がいる。

- 新規の取引先を開拓する予定はない。

- 発注元は会社ではなく個人が多い。

- 発注元のほとんどが免税事業者。

上記のような一人親方の場合はいそいで課税事業者になる必要はありません。周りの一人親方の対応を確認したうえで慎重に対応したほうがいいでしょう。

課税事業者になるべき人の特徴

前節のような免税事業者に対して課税事業者になった方がいい一人親方の特徴として、

- 売上が1,000万円を超える。

- 発注元から課税事業者になるよう求められている。

- 発注元のほとんどが会社。

上記のような一人親方は課税事業者になったほうがいいでしょう。どちらを選んでもデメリットはあります。今後の一人親方としてどのように事業をするのかを考えたうえで慎重に判断することが大切です。

一人親方のインボイス対策の進め方

これまで消費税の仕組みとインボイス制度、一人親方が課税事業者となった場合の影響、そしてどのような一人親方が課税事業者となったほうがいいのかについて解説してきました。

この章では一人親方が課税事業者となった場合のその後の対策を解説致します。

適格請求書の書き方を理解する

インボイスに対応した請求書の書き方についてはインボイスで導入される適格請求書の概要と要件で説明したとおりです。必ずしも請求書でなければならないわけではなく納品書や領収書であっても同様です。重要なことは下記について記載がしっかりとあるかどうかです。

- 発行者の氏名・名称と適格請求書発行事業者の登録番号

- 取引年月日

- 取引内容

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 税率ごとに区分した消費税額等

- 書類を受け取る事業者名

簡易課税制度導入を検討する

今まで免税事業者の一人親方が課税事業者になれば消費税の負担が増えます。これは避けて通れません。そのうえで消費税を少しでも軽減したいのであれば簡易課税制度の利用を検討してはいかがでしょうか?

簡易課税制度とは、納税にかかる負担を軽減することを目的として、売上5,000万円以下の中小事業者に対し「みなし仕入率」で税額を計算することが認められています。

本来、インボイス制度は、一つ一つの取引にかかる消費税額を細かく計算する必要があります。

しかし、みなし仕入率を適用すれば、それらの計算が格段に容易になります。

みなし仕入率の詳細は、国税庁のサイトを参考にしてください。

参考:No.6505 簡易課税制度|国税庁

働き方を見直す

一人親方としてある程度の売上が見込まれ、今後もその傾向が続くことが予想されるのであれば法人化を検討してはいかがでしょうか。

法人化の一つの目安としては、下記のようなケースが考えられます。

- アルバイトを雇うケースがあったり、同業の一人親方に応援を依頼したりする

- 売上が800万円以上あり、今後も同水準以上の売上が見込まれる

法人化することはもちろんリスクもありますが、それ以上に社会的な信用も得られますし、今後事業拡大を考えている一人親方は一考の余地はありそうです。

インボイス制度は経費計算にも影響する

インボイス制度導入後、影響を受けるのは経理部門だけではありません。全社的な対応が必要となってきます。

仕入税額控除の適用を受けるために、課税事業者から交付を受けたインボイスの保存が必要です。買手は、一定の事項が記載され一定の事項が記載された請求書や納品書、領収書などそれらに類する書類を保存することで、仕入税額控除の適用を受けることができます。

免税事業者からの仕入れによる控除措置

免税事業者は適格請求書を交付できないため、仕入税額控除の対象にはなりません。しかし一定の期間で、仕入税額に相当する控除を受けられる措置が設けられます。

- 仕入税額の80%相当

2023年(令和5年)10月1日~2026年(令和8年)9月30日

- 仕入税額の50%相当

2026年(令和8年)10月1日~2029年(令和11年)9月30日

上記の期間でそれぞれ控除措置がなされます。しかし免税事業者との取引は課税事業者にとって良い印象はありません。そのため、今後のことを考えると課税事業者になることが賢明と言えるでしょう。

インボイス制度開始後の経過措置とは?

インボイス制度が導入される令和5年10月以降、6年間の経過措置が設けてられています。経過措置とはインボイス制度開始後6年間は、課税事業者は免税事業者との取引であっても一定割合で仕入税額控除が認められるというものです。

この経過措置は最初の3年間と後の3年間の2段階に分かれます。

- 最初の3年間は、免税事業者からの仕入れに関して80%

- 次の3年は免税事業者からの仕入れに関して50%

なお、年収が1000万円超の課税事業者で、適格請求書発行事業者への登録をしていない方も一定数いることが予想されます。このような方も経過措置の対象に含まれます。

ただし、経過措置期間中に仕入税額控除を受けるには、所定の請求書などを保存する必要があります。

まとめ

今後事業者にとって大きく影響をおよぼすことが予想されるインボイス制度。課税事業者と免税事業者でかなり違いが見えてきたかと思います。

今は課税事業者となるべきか否かを検討していく時期です。今後税制によって事業が転ばないようにインボイス制度について考えていきましょう。

一人親方は個人でやられている方が多いので、元請や課税事業者である建設会社との取引で軋轢が生まれないようにしていくのも重要になります。

今後の税制について一人ひとり意識を強く持っていきましょう。